News 行业新闻

锂电池产业发展趋势及产业分析!

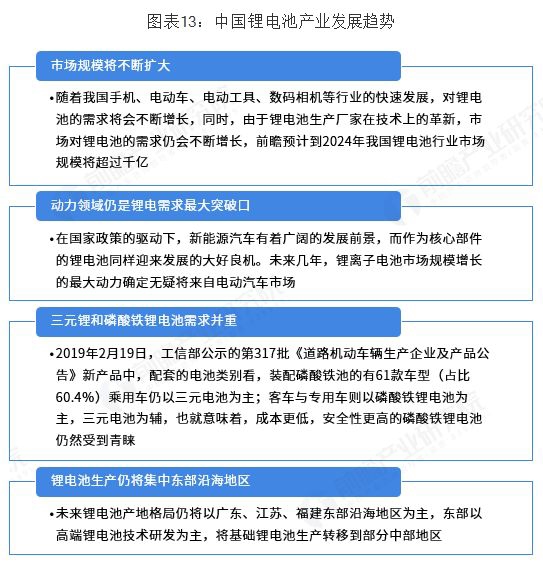

中国锂电池产业发展趋势

2019年锂电池市场景气度回升,主要是补贴退坡预期已经逐步被市场所消化。为应对2019年补贴的退坡,汽车企业积极应对行业变化,升级成型提升续航里程,加速去老旧库存。未来,锂电池行业市场规模将不断扩大,动力领域将仍然是锂电需求的最大突破口;三元锂的技术优势大,磷酸铁锂的价格优势大,未来二者需求将比重;从产地上来说,东部仍然将是主要产地,但未来将向中部地区转移,将东部的资源集中于发展高端锂电池。

产业分析

锂电池产业链

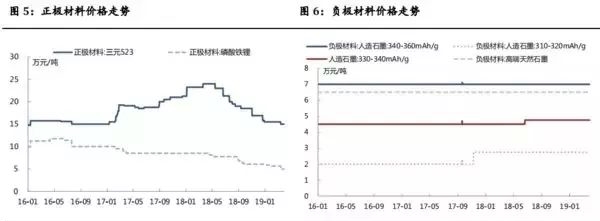

1、三元材料:虽然近期钴价有所回升,但是并未带动三元材料价格反弹。本周国内三元材料价格有所下调,NCM523 动力型三元材料报在 13.8-14 万/吨之间,NCM523 数码型三元正极材料报在 13.2-13.8 万/吨之间,NCM622 型三元材料报在 16-16.3 万/吨之间。

虽然当前市场已经进入 4 月份的传统旺季,但是从下游的实际采购情况来看,需求好转迹象并不明显,特别是动力市场,表现不及预期。

2、负极材料:近期负极材料市场平稳运行,产品价格大稳小调,多数厂家价格平稳过渡,也有部分厂家表示,自春节后产品价格陆续下调近十个百分点。

现国内负极材料低端产品主流报 2.1-2.8 万元/吨,中端产品主流报 4.4-5.7 万元/吨,高端产品主流报 7-9 万元/吨。

目前多数负极材料厂家表示生产情况尚可,预计近期不会有明显的增量,主要是补贴政策落地后,车厂下调全面预期。

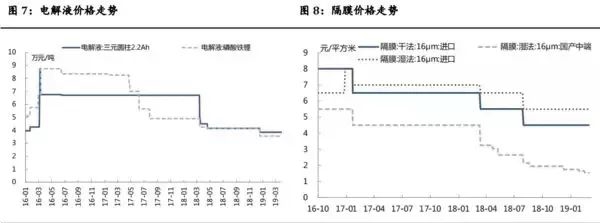

3、隔膜:本周隔膜市场无明显变化,各家出货情况尚可,并未受到新能源补贴政策出台影响;3-4 月数码隔膜市场需求逐步回暖,有转入旺季趋势;动力隔膜市场则相对冷清。

据隔膜生产企业了解,现在隔膜行业内仍然有打价格战的现象,一些隔膜生产企业为了获得订单通过降价吸引下游客户,长远来看这必定会造成企业账期加长、毛利下降。产品价格趋稳价格方面比较稳定,高端 5μm 湿法数码基膜报 3-3.5 元/平方米;中端产品方面,近期 14μm 干法基膜报价为 1.1 元/平方米;9um 湿法基膜报价 1.4-1.7 元/平方米;水系单层湿法氧化铝涂覆隔膜均价为 2.5-3.5 元/平方米;水系单层干法氧化铝涂覆隔膜均价为 2.5 元/平方米;水系 PVDF 涂覆隔膜均价为 4-5 元/平方米。

4、电解液:近期电解液市场表现尚可,产品价格相对稳定,现国内电解液价格主流报 3.3-4.4 万元/吨,高端产品价格在 7 万元/吨左右,低端产品报价在 2.3-2.8 万元/吨。

本周最大看点是溶剂市场,尤其是 EC 价格,可谓一天一个价格,周涨幅 14%。现 DMC 报 7500-8000 元/吨,DEC 报 12000-13000 元/吨,EC 报 12000 元/吨。

六氟磷酸锂代表性企业报价调涨 10%左右,报 11.5 万左右。现六氟磷酸锂价格主流报 10-11.5 万元/吨,高报 13 万元/吨。

机会挖掘

2018 年锂电隔膜出货量上涨——莫尼塔研究

1、锂电隔膜出货量上涨,但产值下降根据高工产研锂电研究所数据,2018年中国锂电池隔膜出货量20.2亿平米,同比增长39.7%,支撑隔膜产量增长的主要原因是:

1)2018年新能源汽车产量122万辆,同比增长50%,带动国内动力电池产销同比增长超过45%;

2)隔膜国产化率进一步提升,从2017年90%上升到2018年93%。国内隔膜继续抢占进口隔膜在国内的市场;

3)出口量持续增加,随着国内隔膜技术逐步提升,隔膜出口比例加大,如上海恩捷、星源材质等出口量增加。

2、从隔膜市场产值来看2018年中国锂电隔膜产值(只统计基膜)40.3亿元,同比下降9.64%。产值增速远小于产量增速,主要因为:

1)隔膜价格呈现价格下行趋势,2018年湿法隔膜及干法单拉隔膜价格降幅超过40%。

2)电池企业受到终端客户的降低成本压力,倒逼隔膜企业降价,以降低隔膜的毛利。一线湿法隔膜企业的毛利从2016年的40%~55%下降到2018年的30%~45%,一线干法单拉隔膜企业的毛利从2016年40%~65%下降至2018年的35%~50%。

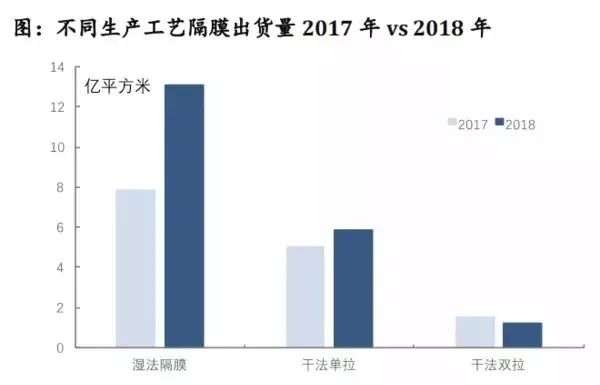

3、从各类隔膜细分上来看湿法隔膜出货量13.1亿平米,同比增长66.4%。主要原因是高能量密度动力电池需求增长、国内数码电池中高端比例上升,对湿法隔膜需求上升。

干法隔膜出货量7.06亿平方米,同比增长7.8%,增速远小于湿法。

- 上一篇:氢氧化铝表面改性工艺及药剂!

- 下一篇:一文了解钛白粉无机包覆改性方法及工艺!